Vrednotenje podjetja je mogoče opraviti na več načinov. Vsak obravnava vrednotenje z drugačne perspektive, kar ima za posledico vrsto možnih vrednotenj. Prevzemnik bo verjetno poskusil uporabiti metodo vrednotenja, ki bo prinesla najnižjo možno ceno, prodajalec pa bo želel uporabiti drugo metodo, ki bo prinesla višjo ceno. V naslednjih zaporednih točkah začnemo z metodami vrednotenja, ki prinašajo nizko vrednotenje, in obdelamo metode, ki povzročijo višje vrednotenja. Metode so:

Likvidacijska vrednost . To je znesek sredstev, ki bi se zbral, če bi prodali ali poravnali vsa sredstva in obveznosti ciljne družbe. Na splošno se likvidacijska vrednost spreminja glede na čas, ki je dovoljen za prodajo sredstev. Če gre za zelo kratkotrajno "požarno prodajo", bi bil predpostavljeni znesek, realiziran s prodajo, nižji, kot če bi podjetje lahko likvidiralo dlje časa.

Knjigovodska vrednost . Knjigovodska vrednost je znesek, ki bi ga prejeli delničarji, če bi bila sredstva, obveznosti in prednostne delnice podjetja prodana ali izplačana natančno v zneskih, po katerih so zabeleženi v računovodskih evidencah podjetja. Zelo malo verjetno je, da bi se to kdaj dejansko zgodilo, ker se lahko tržna vrednost, po kateri bi bili ti predmeti prodani ali odplačani, bistveno razlikuje od njihove zabeležene vrednosti.

Vrednost nepremičnine . Če ima podjetje znatne nepremičninske deleže, so lahko ta osnova za vrednotenje posla. Ta pristop deluje le, če so skoraj vsa sredstva podjetja različne oblike nepremičnin. Ker večina podjetij oddaja nepremičnine v najem, namesto da bi jih imela v lasti, je to metodo mogoče uporabiti le v majhnem številu primerov.

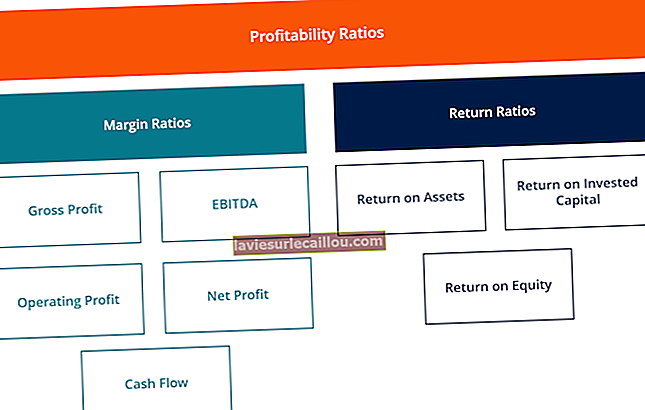

Analiza večkratnikov . Preprosto je zbrati informacije na podlagi finančnih informacij in cen delnic javnih podjetij, nato pa te podatke pretvoriti v večkratnike vrednotenja, ki temeljijo na uspešnosti podjetja. Te večkratnike lahko nato uporabimo za določitev približne ocene za določeno podjetje.

Diskontirani denarni tokovi . Eden najbolj natančnih in upravičenih načinov vrednotenja podjetja je uporaba diskontiranih denarnih tokov (DCF). Po tem pristopu prevzemnik oblikuje pričakovane denarne tokove ciljne družbe na podlagi ekstrapolacij njenega preteklega denarnega toka in pričakovanj o sinergijah, ki jih je mogoče doseči z združitvijo obeh podjetij. Nato se za te denarne tokove uporabi diskontna stopnja, da se doseže trenutna ocena poslovanja.

Vrednost replikacije . Prevzemnik lahko ciljni družbi dodeli vrednost na podlagi ocene izdatkov, ki bi jih moral imeti, da bi to podjetje ustvaril "iz nič". To bi vključevalo krepitev ozaveščenosti kupcev o blagovni znamki z dolgotrajnim nizom oglaševanja in drugih kampanj za oblikovanje blagovne znamke, pa tudi ustvarjanje konkurenčnega izdelka skozi več ponovitvenih ciklov izdelkov.

Primerjalna analiza . Običajna oblika analize vrednotenja je prečistiti sezname transakcij prevzema, ki so bile zaključene v zadnjih dveh ali dveh letih, izvleči tiste za podjetja iz iste panoge in z njimi oceniti, koliko bi moralo biti vredno ciljno podjetje. Primerjava običajno temelji na večkratniku prihodkov ali denarnem toku. Ta pristop bo sčasoma prinesel različne vrednosti, saj se dojemanje poslovne vrednosti med pridobitelji spreminja.